Cálculo de la adecuación de una empresa a la taxonomía de sostenibilidad, aplicación de la normativa y PIAS

Publicado en FundsPeople el 12-05-2022

12-05-2022 — CM/2022/045

La taxonomía de sostenibilidad de la UE, de la que tanto se está oyendo hablar últimamente en relación con las finanzas sostenibles, es, en síntesis, un sistema de clasificación basado en criterios para determinar si una actividad económica es ambientalmente sostenible.

Esta normativa es uno de los pilares fundamentales del Plan de Acción de Finanzas

Sostenibles de la Unión Europea y su objetivo no es otro que proporcionar a las empresas, a los inversores y a los reguladores un “diccionario” único sobre actividades económicas sostenibles. Esta clasificación está generando una nueva forma de enfocar las inversiones, ya que el hecho de que las actividades de una empresa se consideren alineadas con taxonomía supone su consideración como inversión sostenible, aspecto clave a la hora de construir productos que también lo sean (por ejemplo, productos que promueven o que persiguen un objetivo sostenible, según los artículos 8 o 9, respectivamente, del reglamento de divulgación, conocido como SFDR).

Estos criterios para determinar cuándo se puede considerar que una inversión está alineada con la taxonomía, se desarrollan en el Reglamento (UE) 2020/852, conocido como reglamento de taxonomía, que establece seis objetivos ambientales:

- Mitigación del cambio climático

- Adaptación al cambio climático

- Sostenibilidad y protección del agua y los recursos marinos

- Transición a una economía circular

- Prevención y control de la contaminación

- Protección y restauración de la biodiversidad y los ecosistemas

En síntesis, la clasificación como sostenible de una actividad económica se basa en los siguientes cuatro criterios que debe cumplir:

- Contribuye a uno de los seis objetivos ambientales definidos.

- No causa ningún daño significativo a ninguno de los seis objetivos ambientales (principio conocido también por las siglas inglesas DNSH, de do no significant harm).

- Atendiendo a este principio, para que una actividad económica se considere sostenible no solo debe contribuir a la consecución de al menos un objetivo ambiental, sino que, además, no debe perjudicar o dañar ninguno de los restantes objetivos definidos en el reglamento de taxonomía. Por ejemplo, una actividad que pretenda mitigar el cambio climático, pero que al mismo tiempo afecte negativamente a la biodiversidad, no puede catalogarse como sostenible.

- Cumple las «garantías mínimas», como los “Principios Rectores sobre las empresas y los derechos humanos”, de las Naciones Unidas para no tener un impacto social negativo.

- Cumple los criterios técnicos de selección elaborados por el Grupo de Expertos Técnicos de la UE en Finanzas Sostenibles.

Estos criterios técnicos de selección constituyen el núcleo del sistema de la taxonomía de la UE, que define cuándo las actividades económicas se ajustan a la taxonomía, y se refieren tanto al producto final como al proceso de producción.

Cálculo de la adecuación de una empresa a la taxonomía

Para este cálculo, en primer lugar, se ha de identificar si las actividades que realiza la empresa, el emisor o las que cubre el producto financiero pueden ser elegibles, es decir, si son actividades económicas incluidas en la taxonomía como sostenibles.

Las descripciones de las actividades económicas en los criterios técnicos de selección de la taxonomía están recogidas en el Reglamento (CE) n.º 1893/2006 e incluyen las referencias a los códigos NACE (la nomenclatura de la UE para las actividades económicas) que pueden asociarse a una actividad determinada. Sin embargo, como explica el considerando 6 del primer reglamento delegado climático de la taxonomía (Reglamento (UE) 2021/2139): «esas referencias deben entenderse como indicativas y no deben prevalecer sobre la definición específica de la actividad proporcionada en su descripción».

Una vez identificadas las actividades elegibles, se debe evaluar, para cada actividad, si la empresa o el emisor cumplen todos los criterios para una contribución sustancial a uno de los objetivos climáticos indicados antes (que incluye, además de contribuir al objetivo, cumplir con el principio de no hacer daño, con las garantías mínimas y con los criterios técnicos de selección).

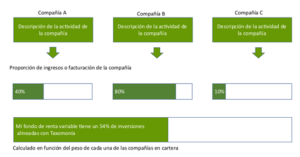

Por último, se calculará la alineación de las inversiones con la taxonomía, tal y como se indica a continuación:

Cálculo para una cartera de un fondo de renta variable:

Aplicación de la taxonomía y el principio de no hacer daño significativo a los productos sostenibles conforme al reglamento de divulgación

Como hemos comentado anteriormente, las inversiones en empresas cuyas actividades estén alineadas con taxonomía, se considerarán inversiones sostenibles. Adicionalmente, también se considerarán inversiones sostenibles las realizadas en una actividad económica que contribuyan a un objetivo:

- medioambiental, medido, por ejemplo, con indicadores clave de eficiencia de recursos sobre el uso de la energía, de la energía renovable, del consumo de materias primas, agua y suelo, de la producción de residuos y emisiones de gases de efecto invernadero, de impacto sobre la biodiversidad y la economía circular, o

- social y, en particular, toda inversión que contribuya a luchar contra la desigualdad, que refuerce la cohesión social, la integración social y las relaciones laborales, o toda inversión en capital humano o en comunidades económica o socialmente desfavorecidas.

Adicionalmente, las inversiones sostenibles que se incluyan en los productos según el artículo 8 o el 9 deben asegurar que: (i) las inversiones no perjudiquen significativamente a ninguno de estos objetivos medioambientales o sociales y, (ii) que las empresas beneficiarias sigan prácticas de buena gobernanza, en particular en lo que respecta a que sus estructuras de gestión, relaciones con los asalariados y remuneración del personal pertinente sean sanas y cumplan las obligaciones tributarias.

Diferencias entre el cálculo de las principales incidencias adversas en sostenibilidad con el principio de no causar daño significativo

Otro concepto clave en la construcción de productos sostenibles, especialmente si queremos que estos productos sean elegibles para clientes con preferencias de sostenibilidad según los nuevos requisitos de las modificaciones de MIFID II conocidas como “Green MiFID”, es la consideración de las principales incidencias adversas de sostenibilidad (PIAS), que según el reglamento de divulgación son “aquellas incidencias del asesoramiento y las decisiones de inversión que tengan efectos negativos sobre los factores de sostenibilidad”.

Estas PIAS son algo diferentes al principio de no perjudicar significativamente del reglamento de taxonomía que comentábamos anteriormente, ya que este se centra en los seis objetivos medioambientales, mientras que las principales incidencias adversas tienen un alcance más amplio, que va desde los indicadores medioambientales hasta los sociales y de los derechos humanos, la lucha contra la corrupción y el soborno. Por ejemplo, la diversidad de género en el consejo de administración es un indicador de principales incidencias adversas, pero no es una salvaguarda mínima para el principio de no causar daño significativo.

Para las principales incidencias adversas, el reglamento de divulgación determina que, el 30 de junio de cada año, los participantes en los mercados financieros deben publicar en su página web una declaración de la política de diligencia debida en relación con las principales incidencias adversas identificadas en el año natural anterior.

Para esa declaración, se distingue entre indicadores clave de rendimiento para la inversión en compañías (14 indicadores obligatorios), en deuda pública (2 obligatorios) y en activos inmobiliarios (2 obligatorios), que se definen en la normativa de desarrollo del reglamento de divulgación. Se requiere informar de esos indicadores obligatorios, más un indicador clave adicional ambiental, un indicador clave adicional social, ycualquier otro que se considere relevante.

Para hacerse una idea, son indicadores clave obligatorios para la inversión en compañías: emisiones en gases de efecto invernadero, huella de carbono, grado de intensidad de las emisiones de gases de efecto invernadero, exposición en compañías activas en combustibles fósiles, ratio de residuos peligrosos, violación del pacto mundial de Naciones Unidas, diversidad de sexo en los miembros de las juntas directivas, desajustes de salario por sexo, o exposición a armas controvertidas.

Adicionalmente, a efectos de adaptar el producto a las preferencias de sostenibilidad de los clientes, las entidades pueden decidir tener en cuenta estas PIAS a nivel producto, es decir, medir estos indicadores a nivel de la cartera del producto concreto, y llevar a cabo una gestión adecuada de los mismos de acuerdo con su política de diligencia debida, y mediante mecanismos como los criterios de exclusión, para evitar la inversión en determinadas actividades económicas controvertidas, políticas de derecho a voto y de diálogo para tratar de influir en decisiones, cumplimiento de estándares internacionales en materia de sostenibilidad y la medición cuantitativa de las principales incidencias adversas que sean cuantificables.

Por tanto, como vemos, tanto el cálculo de la alineación con taxonomía de las inversiones, como el análisis de las principales incidencias adversas en materia de sostenibilidad, está suponiendo un gran reto para las entidades, especialmente si tenemos que en muchos casos carecen de información fiable para realizar estos cálculos.

Últimas noticias (ver todas)

Publicados dos reglamentos delegados sobre herramientas de gestión de la liquidez para los UCITS y los FIA

finReg36010-03-2026

«Los UCITS y y los FIA constituidos antes del 16-4-2026 disponen de un período transitorio de un año, hasta el 16-4-2027, para adaptarse a las nuevas disposiciones», señalan desde finReg360.

En Funds Society el 09-03-2026

Estas fueron las principales actuaciones y prioridades del GAFI entre 2024-2025

finReg36009-03-2026

«El informe reafirma el compromiso global del GAFI y de los organismos supervisores internacionales para fortalecer la integridad del sistema financiero y anticiparse a los riesgos emergentes mediante la cooperación, la innovación y normas más eficaces», resumen desde finReg360.

En Funds Society el 09-03-2026

Comienza la supervisión real de los canales de denuncias

Ana Benítez, sociaClaudia Mayordomo, asociada

07-03-2026

Ana Benítez y Claudia Mayordomo, socia y asociada de finReg360, firman esta tribuna de opinión en la que explican que la Autoridad Independiente de Protección del Informante (AIPI) ya está supervisando activamente los canales de denuncias previstos en la Ley 2/2023.

En El Confidencial el 07-03-2026 | finReg